市场行情

A股收盘:创业板指高开高走涨1.9%,PCB、创新药概念股集体爆发

1,整体走势:A股市场全天震荡反弹,创业板指领涨。个股涨多跌少,沪深京三市超3200股飘红,今日成交逾1.33万亿。截止收盘沪指涨0.18%,深成指涨1.17%,创业板指涨1.9%。

2,行业板块:固态电池板块午后拉升,大东南、洪田股份、中一科技涨停。下跌方面,军工股震荡调整,中船应急跌超10%。

3,热门概念:PCB概念股集体爆发,中京电子、博敏电子、金安国纪等涨停。创新药概念延续强势,塞力医疗、未名医药、神州细胞等十余股封板。(华尔街见闻)

恒生指数收跌0.63%,恒生科技指数收跌0.6%

恒生指数收跌0.63%,恒生科技指数收跌0.67%。小米集团收跌3.4%,阿里巴巴收跌近3%。(华尔街见闻)

行业动态

上半年公募基金发行回暖 权益基金占比超七成

在A股市场持续强势震荡的背景下,今年上半年公募基金发行明显回暖。公募排排网数据显示,截至6月30日,按认购起始日统计,上半年全市场共计有680只新基金启动募集,较2024年上半年增长7.94%;新发基金份额为5026.58亿份,同比下降超20%。综合股票型基金和偏股混合型基金,今年上半年新发权益基金高达490只,占新发基金总量的72.06%。(证券时报网)

基金公司下半年投资策略,来了!

近日,华宝、平安、汇丰晋信、国联安、银河等多家基金公司相继召开中期策略会,中欧、永赢、国海富兰克林、财通等基金公司也纷纷发布下半年投资策略观点,对2025年下半年A股市场行情与投资机会进行分析展望。业内人士普遍认为,国内一系列稳增长政策将助力经济实现温和复苏,对下半年A股的投资机会可以积极乐观一些。科技、创新药、新消费等依然是下半年值得关注的重点领域,投资者可考虑采取“深挖Alpha、等待Beta”的投资策略应对。(中国基金报)

6月份私募机构调研热情高涨 电子和医药生物板块受追捧

私募排排网最新统计数据显示,6月份,私募机构调研A股上市公司热情高涨。当月共有751家私募机构参与调研,覆盖28个申万一级行业中的387家上市公司,合计调研次数达到1769次,展现出机构投资者对A股市场的高度关注。

从行业分布来看,电子、医药生物、机械设备、计算机等行业成为私募机构调研的重点领域。其中,电子行业以获私募机构调研275次位居榜首,涉及56家公司;医药生物行业紧随其后,获调研266次,覆盖41家公司;机械设备、计算机行业分别获得调研234次和213次,位居第三位、第四位。(证券日报)

银行板块年内普涨 机构看好中长期配置价值

今年以来,银行板块表现亮眼。截至7月2日,42家A股上市银行中有40家年内股价实现上涨。业内人士认为,银行板块存在稳定的业绩支撑,整体估值偏低,未来仍具备配置价值。下半年,险资对高股息资产的配置需求有望延续,指数型基金规模或从快速增长转为稳健增长。同时,随着公募基金改革方案落地,主动权益类基金有望逐步提升银行股配置比例。(中国证券报)

公募今年分红金额已超1200亿元

数据显示,今年以来已有逾千只基金进行分红,累计金额超过1200亿元,同比大增38%。其中,华泰柏瑞沪深300ETF单次分红高达83.94亿元,创下境内ETF有史以来最高单次分红纪录。此外,随着业绩回暖,越来越多绩优主动权益类基金加入分红大军。(上海证券报)

“不扎堆”也能赢 基金经理练就多元配置硬实力

“创新药主题基金涨势汹汹,但有多少普通投资者会在今年买入这类基金?”近期有基民在社交媒体的理财社区发出感叹。公募基金上半年的业绩角逐赛尘埃落定。不少投资者发现,名列前茅的主动权益类基金大多重仓了创新药板块或北交所板块。相对极致的投资策略固然让基金净值大涨,但高波动性和主题投资的局限性也让不少普通投资者望而却步。

值得关注的是,市场并非仅有一种“高光”选项——今年上半年,仍有不少不押注单一赛道的基金经理,通过深入的全市场研究、严格的选股纪律和追求稳健回报的投资框架,在更广阔的市场中挖掘机遇,业绩表现同样可圈可点。(中国证券报)

私募上半年成绩单出炉 事件应对成致胜关键

2025年上半年A股市场持续波动,私募机构的表现大相径庭:有的踩对新风口,赚得盆满钵满;有的决策失误,仍处于亏损境地。回头来看,对于宏观事件的把握成为左右私募业绩的胜负手,投资方向对于上半年的私募业绩也产生了深刻影响。站在年中的十字路口,机构积极调仓换股,押注人工智能(AI)、新消费、创新药和红利资产等方向。(中国证券报)

从“万能牌照”向精细化、专业化转变 沉寂两年 公募子公司重新出发

短短一个月内,3家公募子公司先后获批。与此同时,曾于2016年巅峰时期管理规模直逼12万亿元的公募专户子公司如今已跌破了万亿元。

从野蛮生长到艰难出清,从“万能牌照”向精细化、专业化转变,基金子公司的十余年沉浮,从一个侧面折射出资管机构转型的曲折历程。时至今日,未来的路径已经逐渐清晰。凭借着视野、禀赋和专业程度,公募子公司将重新出发,在政策支持下大展拳脚,在特色化领域精耕细作,以更贴近实体经济需求的方式翻开高质量发展的新篇章。(上海证券报)

主动权益基金业绩强势回归 12只产品五年半收益超100%

Wind统计显示,投向海内外权益资产的基金中,超过30只主动管理权益基金上半年收益率超过50%。其中,长期投资回报居前、超额收益稳定的绩优产品获得了更多关注。

证券时报记者统计了全市场主动管理权益类基金,最近五个完整年度(2020—2024年)以及今年上半年,仅有34只基金(仅统计A类)每年均能跑赢沪深300指数和中证800指数,其中有12只基金近五年半以来的累计回报超过100%,成为市场上长期业绩优秀、各阶段风格相对稳定、获取超额能力强的产品代表。上述12只基金中,广发多因子近五年半累计回报达到213.28%,排名首位,也是唯一一只累计回报超过200%的基金。(证券时报)

公司动态

又一家基金公司“搬家”,“降本增效”是主因?

7月3日,浙商基金发布公告称,因公司业务发展需要,浙商基金管理有限公司的办公地址由浙江省杭州市西湖区教工路18号欧美中心B711变更为浙江省杭州市萧山经济技术开发区万向创新聚能城奔竞大道2828号3幢406室。今年以来,陆续已有先锋基金、明亚基金等多家公募机构或分公司变更了办公地址。有分析指出,部分基金公司变更办公地址是出于降本增效的考虑,选择成本更低的办公地址开展相关业务。

基金公司变更办公地址是一个复杂的决策过程,通常涉及多种因素,这也使得基金公司变更办公地址的原因各异。例如,有的公司是出于业务拓展的需要,有的则是为了提升企业形象,选择更优质的办公地点。当然,业内人士普遍认为,部分基金公司的办公地点变更是出于运营成本的考虑。也有分析指出,某些地区为了吸引企业入驻,也会提供税收减免等优惠政策。基金公司为了享受这些政策,可能会选择变更办公地址。当然,新的办公地址往往也有助于更高效的管理和团队协作。(每日经济新闻)

产品动态

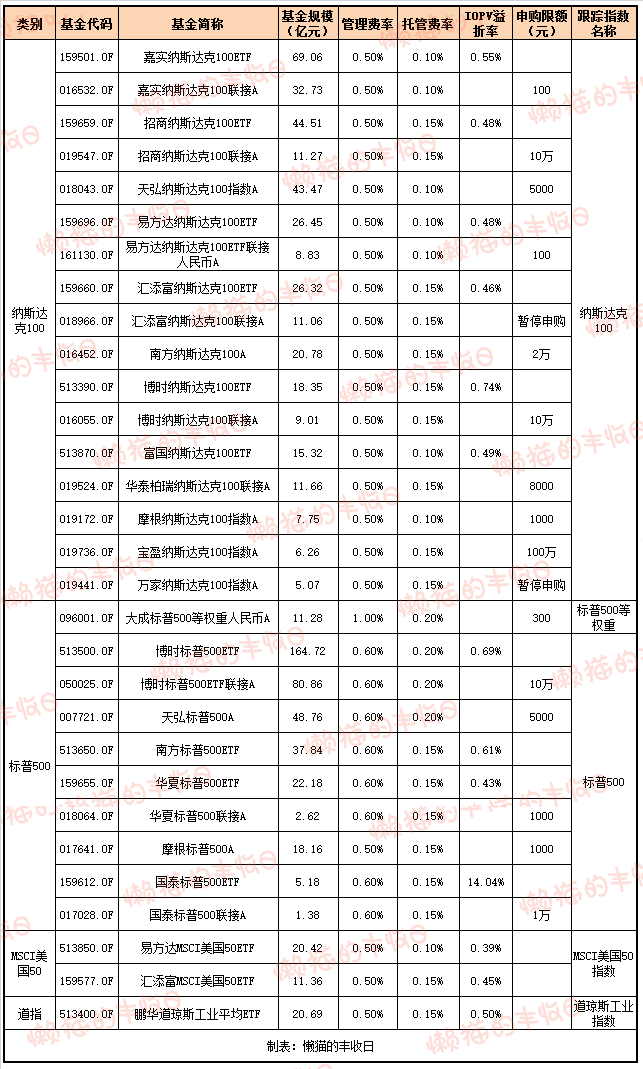

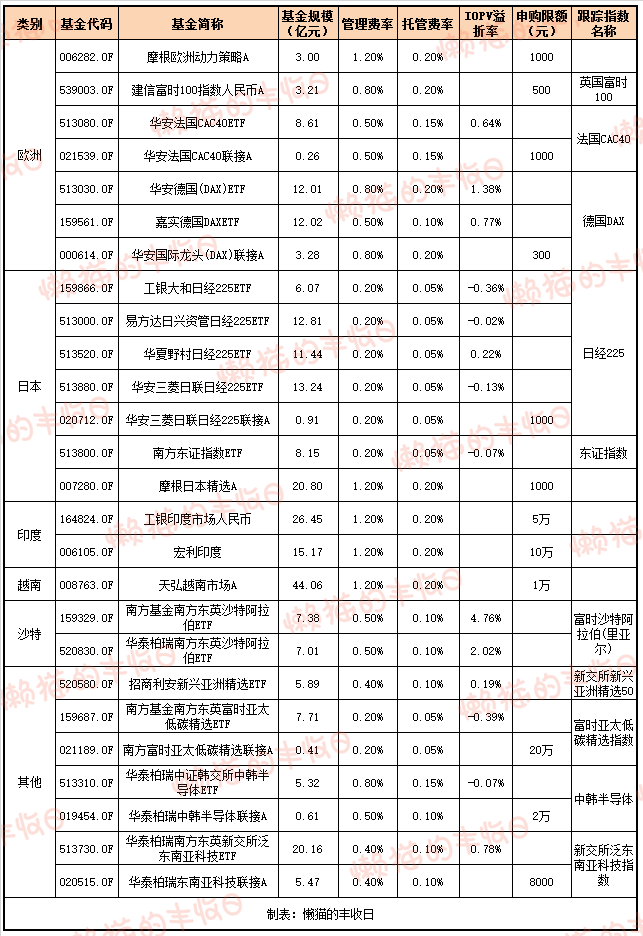

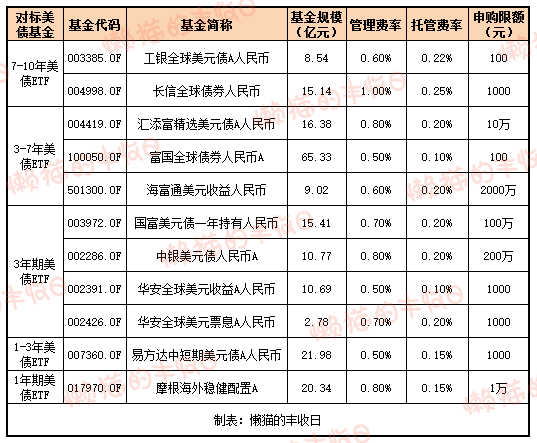

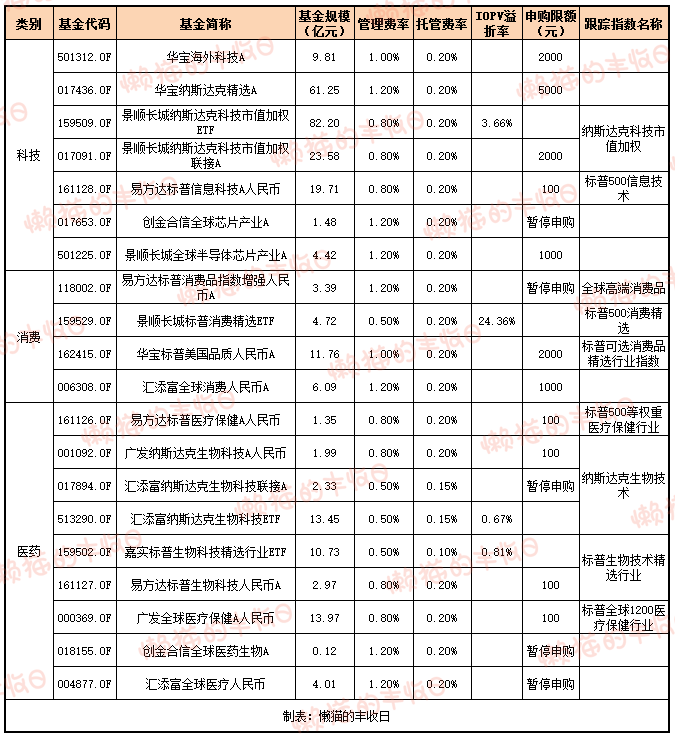

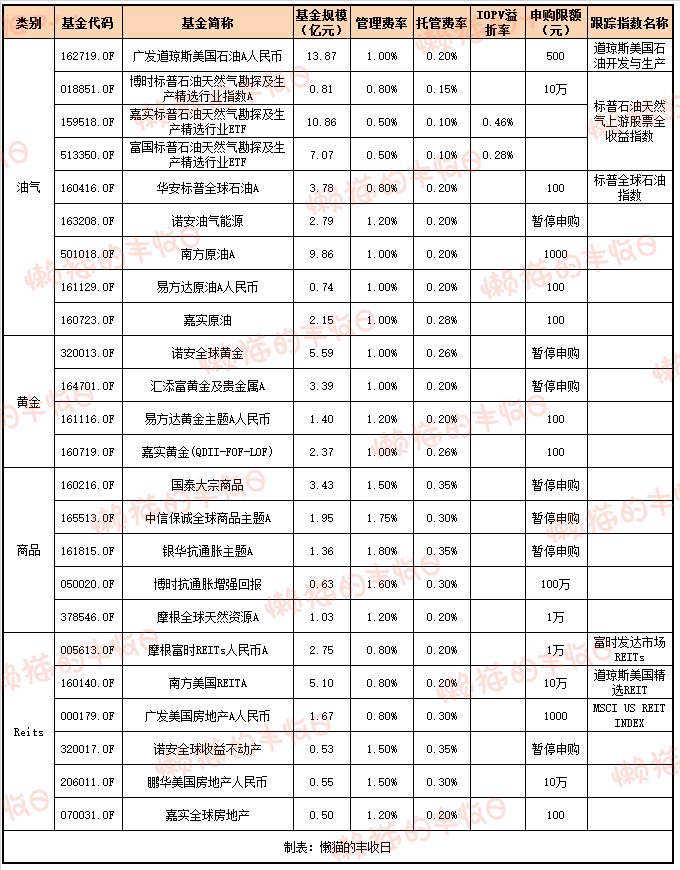

QDII基金终于放开额度了!

外管局新发放了30.8亿美元的外汇额度,不少QDII基金也提高了申购限额。(懒猫的丰收日)

欧洲、日本、印度、越南、沙特等其他国家/地区宽基

美债基金

QDII行业